2022年09月16日

ペアローン連帯債務と連帯保証、住宅ローンは結局どっち組むべきか

ペアローン型や連帯債務型で住宅ローンを組むと、1人の場合よりも融資額を増やせるメリットがあります。

しかし、住宅ローンをくむ際は、デメリットや注意点もしっかりと把握しておくことが大切です。

それぞれの特徴を確認した上で、ご自身に合ったタイプを選びましょう。

ここでは、ペアローン型・連帯債務型など夫婦2人で借りる住宅ローンの違いや注意点、タイプ別の向き・不向きについて解説します。

目次

【ペアローン型・連帯債務型】夫婦で借りる住宅ローンの違い

夫婦2人で住宅ローンを組む方法には、「ペアローン型」と「連帯債務型」があります。

さらに、2人の収入を合算する方法として「連帯保証型」も選択肢の1つです。

ここでは、夫婦2人で借りる3種類の住宅ローンの違いを解説します。

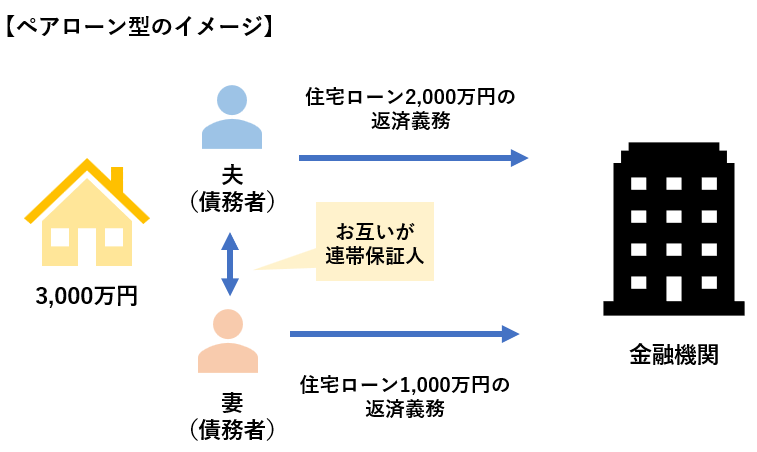

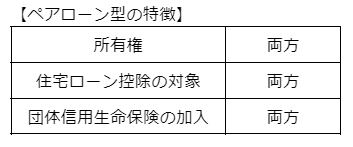

ペアローン型の住宅ローンとは?

ペアローン型とは、夫婦それぞれが債務者(契約者)となって住宅ローンを組む方法です。

夫婦それぞれが債務者になると同時に、お互いがお互いの連帯保証人になります。(下図参照)

ペアローン型は、1つの不動産に対して2つの住宅ローンを組むタイプです。

たとえば、上図のように3,000万円の物件に対して、夫2,000万円、妻1,000万円など金額を決めてそれぞれが融資を受けます。

ペアローン型ではそれぞれが住宅ローンの契約者になるため、不動産の所有権も2人が持ちます。

所有権の比率を持分(もちぶん)割合と呼びますが、持分割合は出資額に応じて決めるケースが一般的です。

夫婦2人が契約者となるため、住宅ローン控除や団体信用生命保険(団信)も両方が加入できます。

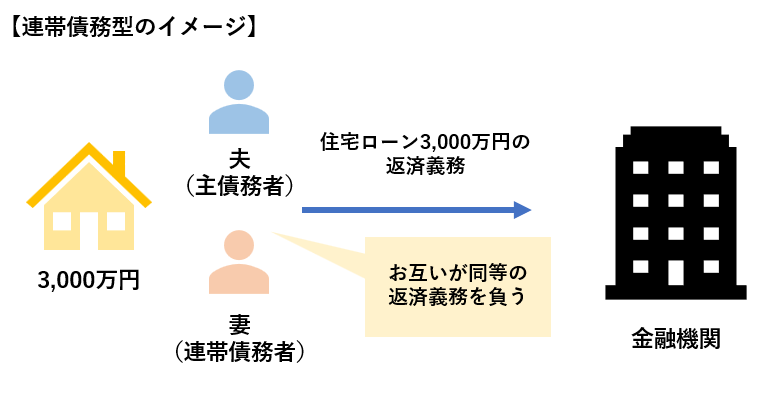

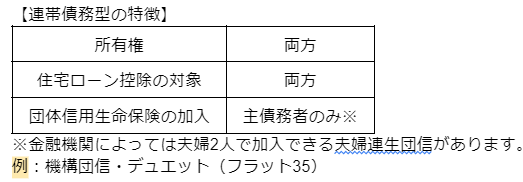

連帯債務型の住宅ローンとは?

連帯債務型とは、夫婦2人が債務者となり、2人で1本の住宅ローンを契約するタイプです。

どちらか一方が主債務者、もう一方が連帯債務者となります。(下図参照)

上図のように3,000万円の融資額に対して、2人で返済義務を負う仕組みです。

連帯債務型はペアローン型と異なり、夫婦で1本の住宅ローンを組みます。

双方に安定した収入があれば、収入を合算して世帯年収を増やせます。

不動産の所有権は夫婦2人にあり、住宅ローン控除も両方が対象です。団信への加入は利用する金融機関によって異なります。

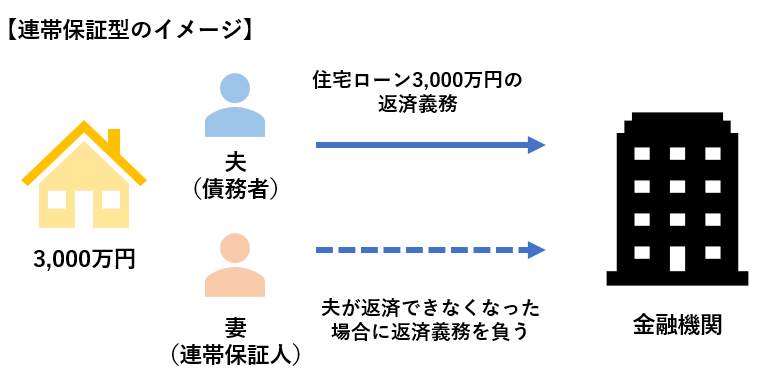

連帯保証型の住宅ローンとは?

連帯保証型は、連帯債務型のように2人で1本の住宅ローンを組む方法です。

どちらか一方が債務者となって住宅ローンを契約し、もう一方が連帯保証人になります。(下図参照)

上図のように3,000万円の融資に対して夫が債務者になり、妻が連帯保証人になる仕組みです。

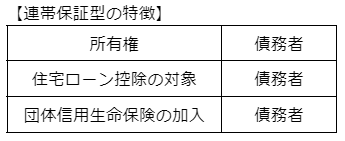

連帯保証型は、あくまでも債務者が主体の契約です。所有権、住宅ローン控除、団信への加入は債務者のみが対象となっています。

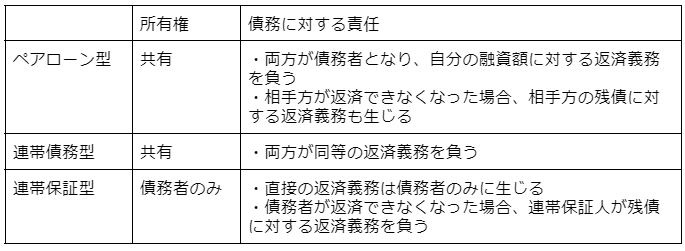

ペアローン型・連帯債務型・連帯保証型の比較

ペアローン型・連帯債務型・連帯保証型を検討する際に大切なポイントは、「所有権」と「債務に対する責任」の違いです。

これらの違いを理解しておかないと、売却時や万が一ローンを返済できなくなった時にトラブルが生じる可能性があります。

それぞれの違いを以下の表にまとめたので、ぜひ参考にしてください。

【所有権】

ペアローン型と連帯債務型はどちらも所有権を夫婦で共有するタイプですが、ローンの組み方が異なります。

ペアローン型は、夫婦それぞれがローンを組む方法ですから、収入等の融資審査も別々に行います。

一方、連帯債務型は2人で1つの住宅ローンを契約するため、収入合算という形で審査を行う仕組みです。

ペアローン型や連帯債務型のように所有権を2人で共有している場合、両者の合意がないと不動産を売却できないため注意が必要です。

【債務に対する責任】

ペアローン型は夫婦2人が契約者となるため、自分の融資額に対して返済義務を負います。

お互いがお互いの連帯保証人になることで、相手方が返済できなくなった場合に、相手方の残債に対する返済義務も負う仕組みです。

連帯債務型・連帯保証型はどちらも1つの契約ですが、連帯債務者・連帯保証人の立場が異なります。

連帯債務型は夫婦2人に返済義務が生じるため、初めから主債務者と連帯債務者に同等の責任が生じています。

一方、連帯保証型で直接の返済義務を負うのは債務者のみです。連帯保証人は、債務者の返済が滞った場合に返済義務を負います。

金融機関からすると、連帯債務型であれば主債務者・連帯債務者どちらに返済を求めてもOK、連帯保証型であれば、あくまでも債務者への請求が優先となります。

夫婦2人で住宅ローンを組む際の注意点

住宅ローンは金額が大きいだけに、失敗すると取り返しがつかなくなってしまうことも…。

夫婦2人で住宅ローンを組む際の注意点を解説するので、参考にしていただければと思います。

手数料・団信への加入対象を要チェック

ペアローン型は2本の契約を結ぶため、ローンを組む際の事務手数料や抵当権設定登記費用、住宅ローンの契約書にかかる収入印紙税といった費用の負担も通常の2倍です。

また、債務者の死亡保障として備える団信の利用方法も、タイプによって異なります。

あまり考えたくありませんが、債務者が万が一亡くなった場合についてしっかりと考えることも大切です。

【ペアローン型の団信】

ペアローン型は、夫婦2人が団信に加入しますが、団信によって残債0円になるのは亡くなった方の分のみです。

たとえば、夫2,000万円、妻1,000万円でペアローンを組み、妻が亡くなったとしましょう。

この場合、亡くなった妻の残債は0円になりますが、夫の2,000万円はそのまま残ります。

【連帯債務型・連帯保証型の団信】

連帯債務型は、夫婦2人または主債務者のみが団信に加入します。

注意が必要なケースは、夫婦2人の収入でローンを返済していく計画で、主債務者のみが団信に加入した場合。

連帯債務者には団信による保障がないため、主債務者が1人分の収入で残債を続けていかなければなりません。

連帯保証型の団信の加入は債務者のみです。

債務者が亡くなった場合は残債が0円になりますが、連帯保証人が亡くなった場合は主債務者が返済を続けます。

2人の収入でローンの返済を計画している方は、団信で補えない保障を生命保険でカバーするなど万が一に備えておきましょう。

借り過ぎに注意

ペアローンは、1人の時よりも大きな額の融資を受けることができますが、リスクもあります。

たとえば、マイホーム購入当初は、夫婦それぞれに平均的な収入があったとします。

ところが、数年後に第1子、第2子が誕生して妻が育児に専念することになった場合、購入時と比べて家計の収入が減る一方、生活費や養育費の負担が増えます。

夫婦2人分の収入を基準にローンを組んでいた場合、購入当初よりも家計が苦しくなるのは明らかです。

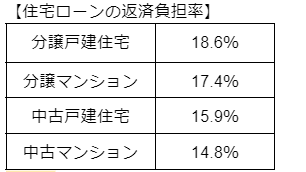

住宅ローンで失敗しないためには、ライフプランをしっかりと立てること、返済負担率※を意識することが大切です。

※返済負担率:年収に対する年間のローン返済額の割合

以下の表は、返済負担率の平均を建物の種類別にまとめたものです。融資額を検討する際の目安にしていただければと思います。

参考元:国土交通省_令和2年度 住宅市場動向調査報告書_https://www.mlit.go.jp/common/001401319.pdf

例:年収500万円、返済負担率15%の場合、年間返済額の目安は75万円(毎月62,500円)

年間返済額75万円=年収500万円×返済負担率15%

夫婦2人で住宅ローンを組むと離婚時に大変?

日本では3組に1人が離婚すると言われており、離婚時は不動産が原因でトラブルになることがあります。

マイホーム購入時に離婚を想定している人はいませんが、離婚によるリスクがあることは知っておくと良いでしょう。

ペアローン型・連帯債務型は、不動産の所有権を夫婦で共有している状態です。

共有名義の不動産は相手の合意がないと売却できないため、以下のトラブルが生じる可能性があります。

【離婚時のトラブル事例】

夫は離婚後も住み続けたいが、妻は売却したいなど意見が合わずに話がまとまらない。

また、連帯債務型には夫婦2人に同等の返済義務があり、ペアローン型・連帯保証型は一方が相手方の連帯保証人になっています。

「離婚したから返済義務が免除される」とはならないため注意が必要です。

【離婚時のトラブル事例】

離婚時に残債があり、相手が返済を続けると約束した場合。

離婚後に相手の経済事情が苦しくなって返済が滞り、自分が返済を続けることに…。

どれが良い?住宅ローンタイプ別【向き・不向き】

ここまで解説した「ペアローン型」「連帯債務型」「連帯保証型」について、どのタイプにするべきか悩んでいる方もいらっしゃると思います。向いている人・向いていない人を住宅ローンのタイプ別にまとめたので、ぜひ参考にしてください!

ペアローン型の向き・不向き

【向いている人】

・1人の年収は高くないが、夫婦2人に安定した収入がある

・夫婦2人で責任を負いたい

・出産、育児後も職場復帰できる

【向いていない人】

・どちらか一方が仕事を辞める予定、または収入を減らす予定

・一方には安定した収入があるが、一方には安定した収入がない

・費用をできるだけ抑えたい

ペアローン型は、夫婦それぞれが融資審査に通過する必要があります。

金融機関の融資審査では雇用形態、勤続年数、年収などが審査対象になるケースが多いため、両者に安定した収入がある夫婦に向いているでしょう。

住宅ローンは20年、30年と長期で組む人がほとんどです。現状のみではなく、将来の計画も夫婦でしっかりと確認しておくことをおすすめします。

また、ペアローン型では融資を受ける際にかかる費用が通常の2倍(契約2本分)になる点に注意が必要です。

連帯債務型の向き・不向き

【向いている人】

・費用や税金を抑えたい

・夫婦で平等に責任を負いたい

・将来的に一方が仕事を辞める可能性がある

【向いていない人】

・多くの選択肢から金融機関を選びたい

連帯債務型は夫婦2人で1本の契約ですから、ペアローン型よりも費用を節約できます。

夫婦2人が住宅ローン控除の対象になるため、それぞれに収入があれば節税効果も期待できるでしょう。

ペアローン型のように住宅ローンを2人分にしてしまうと、一方が仕事を辞めた時に返済が苦しくなります。

将来的にどちらかが仕事を辞める可能性がある場合、ペアローン型よりも連帯債務型の方が向いているでしょう。

ただし、夫婦2人が団信に加入できる金融機関は少数派です。より多くの選択肢から金融機関を選びたい方にとって、連帯債務型は不向きと言えます。

連帯保証型の向き・不向き

【向いている人】

・不動産の名義を1人(単独名義)にしたい

・夫婦2人の収入を合わせて借入可能額を増やしたい

【向いていない人】

・住宅ローン控除を利用したい

ペアローン型や連帯債務型では不動産が共有状態になるため、名義をどちらか一方にしておきたい方には連帯保証型が向いています。

それぞれに収入がある場合、収入合算すれば借入可能額も増やせます。

ただし、連帯保証型では連帯保証人が住宅ローン控除を利用できない点に注意が必要です。

夫婦の将来に合った住宅ローンを選びましょう!

夫婦で借りる住宅ローンには、「ペアローン型」「連帯債務型」「連帯保証型」があり、それぞれ特徴が異なります。

団信の加入対象や不動産の所有権など、ローンのタイプによる注意点や向き・不向きを理解しておきましょう。

夫婦2人で住宅ローンを組む際は、夫婦の将来に合ったタイプの住宅ローンを選び、無理のない資金計画を立てることが大切です。

大吉不動産では、不動産の購入を検討している方からのお問い合わせをお待ちしています。わからないことがあればお気軽にご相談ください。

お問合せは

お問合せは